企业出海,围绕支付的专业术语有很多,例如在跨境电商的支付场景就包括:收单、收款、结售汇等三个关键节点。对于DTC品牌独立站而言,了解其中的区别,厘清支付链上的关键环节,才能整体根据自己具体情况,选择最优支付方案。

本文梳理了:

- 收单、收款、结售汇的区别;

- 支付价值链拆解,外卡交易四方模式;

- 什么是“本地收单”?什么是“跨境收单”?两者的定义和区别;

- 独立站出海,五大维度评估如何选择支付合作伙伴,确认收单方案?

收单、收款、结售汇的区别

首先整理一下整个支付链条上收单、收款、结售汇各自扮演的角色。

许多跨境电商卖家都从亚马逊、ebay、阿里巴巴等电商平台做起,针对平台卖家,我们先看下图。

图:平台电商模式支付链

收单

英文名字叫acquiring, 是指代表商户处理来自于消费者银行卡/账户付款的金融机构。在上图的情况下,因为是平台电商模式,商户即为平台本身。坊间有人称之为pay-in,因为收单是真正把钱从消费者那里“把钱收入囊中“的角色。

收单,对不少出海平台卖家来说是一个新名词。因为平台卖家不直接从消费者那里收款,只有独立站有这种需求。

收款

很多情况下,这个词指代平台与平台卖家之间资金的转移和流动。在平台电商模式下,平台收到钱之后,需要把款项分发给“子商户”(即平台卖家)。所以坊间有人又称之为资金下发或者pay-out。

结售汇

帮助跨境卖家把收到的外币转换成人民币结算到国内的业务。

我们再看独立站的情况(下图)。

图:独立站模式支付链

对比平台电商模式,独立站模式的支付链很简单。收单行是出海独立站主要的支付合作伙伴。

何为收单(acquiring)?

了解了收单在支付链上大概扮演的角色后,我们更进一步看一下收单的具体职责与功能。

海外消费者基本有2种支付方式:

- 第一种:银行卡交易,在欧美比较主流

- 第二种:非银行卡的本地支付方式,例如电子钱包等

本文讨论的收单,针对上述第一种银行卡交易展开讨论。

值得注意的是,与国内支付宝与微信支付大行其道不同,在全球许多其他市场,信用卡仍然是最普遍使用的支付方式。如果独立站的出海目标市场拥有大量习惯采用信用卡支付的消费者,那么收单在其中便起着重要作用。

在了解何为收单之前,先要了解一下银行卡交易的四方模式:

四方模式即指:

- 消费者持卡人 (cardholder)

- 消费者所持银行卡的发卡行(issuer)

- 收单行 (acquirer)

- 商户 (merchant)

其中,收单行 (acquirer) 是一家代表商户企业处理信用卡和借记卡付款的银行,它通过银行卡组织(如 Visa 卡和万事达卡)向消费者银行卡所对应的发卡银行(发卡行)发送支付请求。

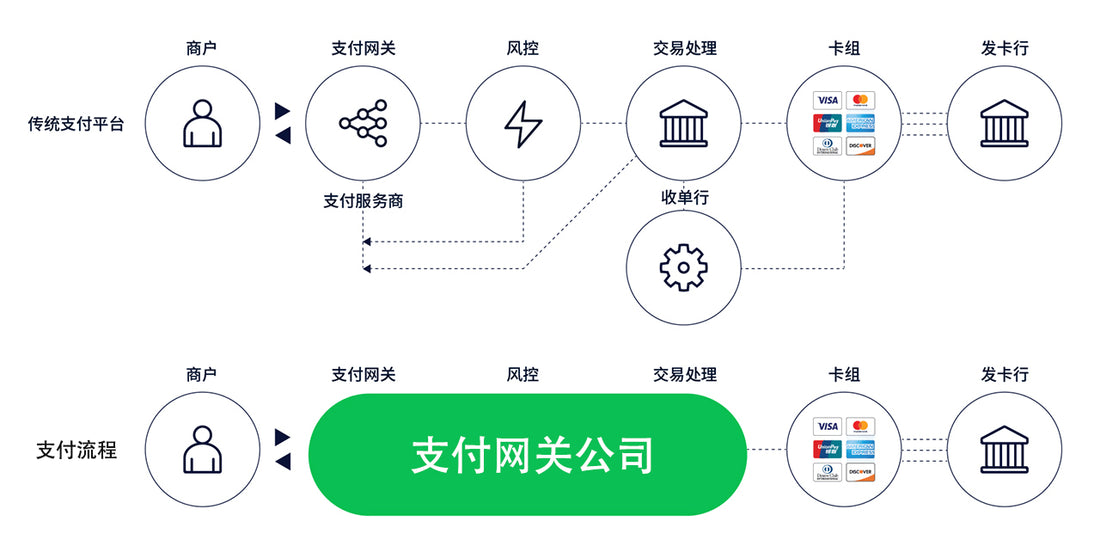

如果把整个价值链拆解得更细分一些(见下图),支付请求会分别经历支付网关、风控、交易处理,最后才由收单行向卡组织发送支付请求。

所以说,收单行是商户在银行卡交易方面的最重要的直接合作伙伴。

收单的KPI

对于收单企业来说,支付成功率(authorization rate) 和拒付率(chargeback rate)是两个重要指标。

支付成功率

成功获得发卡行批准/授权的交易比率。常见优化支付成功率的做法有:本地收单(后文会详细展开)、网络令牌化(network tokens),动态3DS验证,智能支付路由(intelligent payment routing)等等。

拒付率

消费者拒绝向发卡行支付账单的比率。许多出海的商户对chargeback(拒付)的认知不足,拒付是海外消费者常用的一项权利,在遇到争议订单交易时消费者会向银行要求撤销已经支付的交易。常见原因有欺诈交易、货不对板、未顺利交付服务等等。

处理外卡支付

处理海外银行卡交易(外卡交易)时,通常收单有两种。

01. 采用跨境收单方法

统一使用某个区域的主体公司,通过该地区收单行,统一处理其他多个国家/地区的银行卡交易。例:国内不少跨境独立站的做法是采用香港实体,向美国消费者进行跨境收单。

02. 采用本地收单方法

即采用交易发生地的本地实体,通过与具备当地收单资质的本地收单行,向当地消费者进行收单。例:建立美国公司实体,通过具有美国收单资质的收单行,进行当地收单处理。

我们来仔细分析一下:

# 跨境收单 VS 本地收单 #

为了说明跨境收单和本地收单之间的区别,我们来设定一个场景:

假如一个跨境独立站,拥有香港境外实体,目标市场为欧洲多个国家。一名法国消费者想在这个独立站上购物。

A: 跨境收单交易的情况下:

这个独立站卖家没有法国实体,只有香港实体,并与一家具备香港收单资质的收单行合作。

该香港收单行与消费者持卡的法国银行联系,要求收取该笔交易款项。整个流程由该收单行在香港之外进行。

但有个问题是,法国银行可能不熟悉这个香港收单行。而且,也许收款请求信息中包含该银行不认可的数据。除此之外,因为是跨境交易,可能最近来自香港收单行的跨境诈骗案激增,该法国银行出于慎重考虑,拒绝了这一请求。

(当然,并不是说每笔跨境交易都会被拒。但考虑到上述原因,这种情况并不少见。)

B: 本地收单交易的情况下:

这个独立站卖家在欧洲建立了实体,并与持有欧洲当地收单牌照的收单行合作。

当这名法国消费者点击“支付”时,收单行向本地银行提出收款请求。银行将该请求视为本地请求,格式完备,符合该银行的具体要求。

该银行批准支付,收单行放款,一切顺利完成。

本地收单对于企业出海的益处

- 与跨境交易相比,本地收单往往会获得更高的支付收款成功率。

- 本地收单的交易成本可以得到优化(但建立海外当地实体,会产生运营成本,需要结合财税综合考虑)

“通过本地收单,我们的银行卡交易失败率降低了 21%”

如何选择收单机构

01. 牌照与合规是核心壁垒

本地收单虽然好处很多,但显而易见的是,独立站商户与全球各个地区的当地收单行一家一家对接,耗时耗力。此外,对接N个收单行,意味着N份不同的合同,N套后台系统,以及N套不同格式和元素的财务报表。

最好的解决方案是,与同一家在全球持有多个地区牌照的收单行进行合作。一次对接就可以上线不同海外市场的支付。

这也是衡量一家收单行的硬核指标之一,就是该收单行在全球共多少个国家/地区取得当地收单牌照。

通过一个国际合作伙伴进行本地收单,是独立站发展到一定规模后,最为理想的选择。

02. 收单行是否兼容电子钱包、分期付款等多种新型本地支付方式。

收单行常常扮演了除了银行卡之外,聚合多个本地主流支付方式平台的角色。

除了paypal以外,全球各地都有本地主流的支付方式。

同海外大部分市场都使用Google等搜索引擎与Facebook、Instagram这类社交媒体不同,海外各个市场的新型支付方式是非常碎片化的。

例如欧美近年流行分期付款,荷兰流行iDEAL,德国流行 Sofort,法国流行Cartes Bancaires,新加坡流行Grabpay。

全球各地存在上千种五花八门的新型支付方式,一一对接是非常耗费精力的。而且也会存在多张财务报表,无法高效对账的问题。

因此如果收单行能够聚合全球多种新型支付方式,对于团队小而美的独立站卖家而言,是非常重要的考量因素。

03. 收单行的支付成功率优化工具以及其他增值服务

支付是销售最后一公里,支付成功率也是整个销售漏斗中的一环。优化支付成功率对于提高营业额而言,是个被国内独立站卖家严重低估的业务增长引擎。

前文有略提到,常见优化支付成功率的做法有:本地收单、网络令牌化(network tokens)、动态3DS验证、智能支付路由(intelligent payment routing)等等。此外,优化结账页面也是重要考虑因素之一。

支付的优化工具包里含有不少“黑科技”,并且在不断创新和迭代。

所以需要问一下你合作的收单技术服务商,研发技术团队共有多少人,每年有多少投入。

也可以向支付服务商询问他们在支付成功率上的优化逻辑以及技术工具,其中哪些是自研发的,哪些是第三方外包的。

另一方面,关注收单行是否包含增值服务。

有别于传统银行的收单业务,海外新型收单行的另一重身份是金融科技公司,可以提供一站式支付服务,包含网关(gateway)、风控(risk management)、交易处理(processing)等等多重服务。

一言概括,技术底蕴是收单行的实力基础。

04. 客户服务

由于收单牵扯海外金融服务,一般情况下优先选择国际性公司,但外资公司的薄弱环节往往在于中国的本地运营和本土化客户服务。所以需要问一下你合作的收单技术服务商,国内是否有专业客户服务团队支持商户,团队共有多少人,是否具备海外支付专业知识。

理想情况是,不单单在国内有当地客户服务团队,还有技术支持团队。这样遇到技术问题响应速度会更快。

05. 收单费率计费模式

在处理银行卡支付时,另一个重要的考虑因素是如何为每笔交易计费。并非所有的计费模式均如出一辙。我们会更推崇 Interchange++ 而非固定费率进行计费,下面简单说明一下原因。

使用固定费率计费时,商户的支付成本是平均交易处理成本+加上一个固定加成。无论客户使用哪类银行卡,您都要为每笔交易支付一笔可预测的费用。由于使用某些银行卡支付比用其他银行卡更便宜(例如,借记卡与贵宾信用卡),使用某些支付组合可能会产生不必要的费用。

Interchange++ 的计费模式为:根据不同的卡组和发卡行分别进行计费

成本明细为:

- Interchange费(发卡银行收取的费用)+

- Scheme费(银行卡组织收取的费用)+

- 收单行收取的费用

这样,商户的成本会随着消费者所持卡的等级,消费者所在区域的区别而变动。这种计费模式的最大好处在于:可以查看您为每笔交易支付的确切费用,费用透明,无隐藏额外附加费。

说了那么多关于支付的基础知识,最后,我们来看看中国企业如何看待支付收单对于企业出海的重要性。